Jakarta, benang.id – Paruh pertama 2023 menyaksikan pasar keuangan mendapat tekanan akibat negosiasi plafon utang AS dan tekanan di sektor perbankan meredupkan sentimen investor. Aset berisiko tetap tangguh dalam menghadapi berbagai tantangan, dengan S&P 500 menandai kenaikan sekitar 20% dari tahun sebelumnya, meskipun gagal bayar utang nyaris tidak dapat dihindari dan pergulatan Bank Sentral AS melawan inflasi berlanjut.

“Saat memasuki paruh kedua, kami melihat pergeseran, yang terus berlanjut, dalam rantai pasokan global, peningkatan ketegangan geopolitik, dan pengetatan kredit, yang menandakan penurunan pertumbuhan perekonomian global,” tutur Hou Wey Fook, CIO DBS Bank dalam keterangannya.

Ekuitas AS lesu, dengan hasil bertolak belakang terlihat di sektor teknologi jika dibandingkan dengan sektor tradisional, seperti, energi dan industri. Itu mendukung rekomendasi Netral kami untuk pasar lebih luas, dengan peringkat Overweight untuk teknologi AS.

“Di Eropa, kami mempertahankan peringkat Underweight mengingat keadaan keuangan lebih ketat pada triwulan mendatang. Kami tetap berpandangan Netral terhadap Jepang karena perekonomiannya terus meningkat. Dengan inisiatif stimulus di Tiongkok mendukung pertumbuhan di kawasan itu, kami mempertahankan peringkat Overweight untuk ekuitas Asia di luar Jepang,” ujarnya.

Terkait pendapatan tetap, komponen pasar siap mendukung kinerja obligasi berkualitas tinggi di pasar negara berkembang (EM) bermutu tinggi. Meskipun secara tradisional dikaitkan dengan risiko lebih tinggi, Bank DBS memandang utang EM bermutu layak dipertimbangkan untuk portofolio pendapatan tetap, dengan keadaan saat ini akan membuahkan hasil baik dalam beberapa bulan ke depan. Dengan adanya pandangan risiko resesi meningkat, DBS Bank menaikkan peringkat untuk emas menjadi Netral untuk jangka waktu 3 bulan; mempertahankan eksposur terhadap logam mulia tersebut sebagai nilai lindung portofolio. Selain itu, dengan sebagian besar pertumbuhan perusahaan berlangsung di ranah swasta, mengakses pasar swasta menjadi penting bagi investor berpengalaman, yang mencari opsi diversifikasi baru.

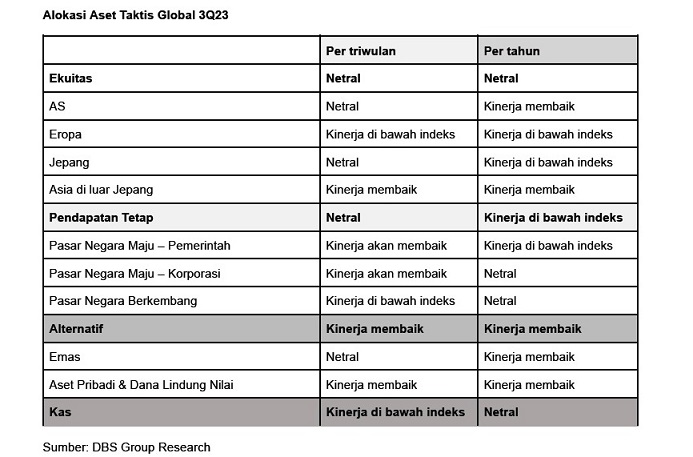

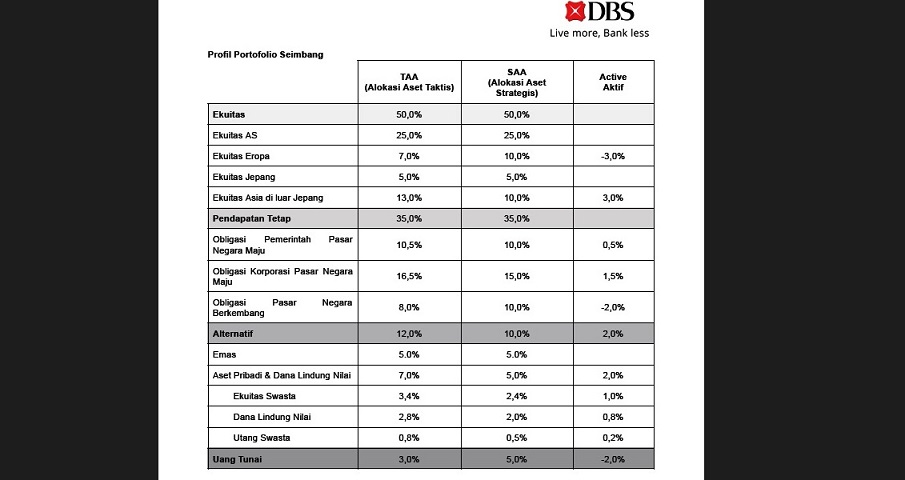

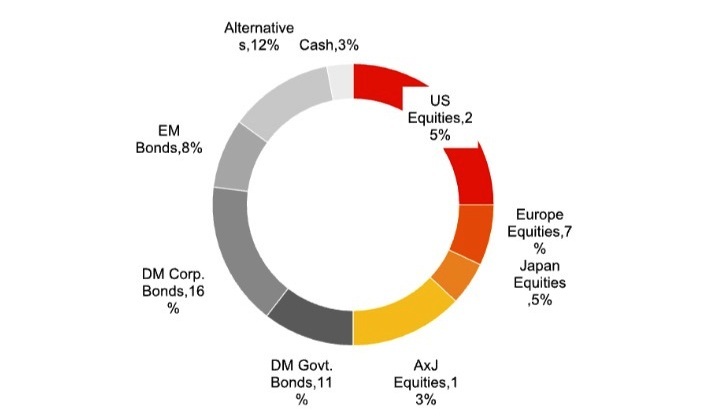

Berikut adalah ringkasan catatan penting kami terkait investasi untuk triwulan ini:

Pertama, Pasar ekuitas negara maju (DM): Didukung peningkatan teknologi di AS; Jepang tumbuh lebih cepat

Pendapatan perusahaan AS tetap tangguh, dengan lapangan kerja kuat dan pertumbuhan upah mendorong konsumsi domestik. “Greedflation” –yang terjadi saat perusahan mengeksploitasi inflasi untuk mengejar keuntungan berlebihan– membuat perusahaan dapat menaikkan harga jual jauh lebih tinggi daripada kenaikan modal produksi. Itu mendongkrak pertumbuhan pendapatan. Namun, seiring dengan peningkatan tekanan makro memasuki semester kedua 2023, margin cenderung menurun.

“Kami menegaskan kembali pandangan positif terhadap sektor teknologi AS; momentum seperti yang ditunjukkan dalam peningkatan baru-baru ini kemungkinan berlanjut mengingat pesatnya pertumbuhan kecerdasan buatan (AI) dan peningkatan ekspektasi bahwa Bank Sentral AS pada akhirnya akan menahan suku bunga. Faktor itu akan mendorong alokasi dana lebih besar ke sektor tersebut,” katanya.

Saham Jepang melonjak ke tingkat tertinggi sejak 1990, memberikan harapan bahwa tren kenaikan TOPIX dapat dipertahankan untuk jangka panjang. Dengan didukung kebijakan moneter akomodatif Bank of Japan dan reformasi pasar, Bank DBS yakin ada potensi yang dapat digali. Jika dibandingkan dengan AS, Jepang dianggap sebagai pilihan lebih terjangkau untuk mendiversifikasi risiko dari potensi perlambatan AS dan gangguan rantai pasokan, mengingat peningkatan ketegangan AS-Tiongkok. DBS Bank melihat peluang di:

Setelah awal tahun menjanjikan, ekuitas Eropa tetap datar pada triwulan kedua 2023. Peluang kawasan itu terlihat menantang. Jika dibandingkan dengan Bank Sentral AS, Bank Sentral Eropa tampak tertinggal dalam memerangi inflasi. Selain itu, Komisi Eropa juga perlu mengenali sumber pendapatan baru untuk menambah anggarannya, yang mengalami tekanan kuat. Mengingat lingkungan makro, yang sulit, peluang pertumbuhan di Eropa masih terbatas kendati valuasi pasar murah. Meskipun Bank DBS mempertahankan peringkat underweight untuk Eropa terkait portofolio, kami juga menyarankan eksposur ke perusahaan tertentu, yang bergerak di bidang barang mewah, teknologi informasi, dan kesehatan, yang didukung tren struktural jangka panjang yang kuat. Selain itu, sektor energi menawarkan ketahanan portofolio melalui dividen dan pembelian kembali saham.

Kedua, Ekuitas Asia di luar Jepang: Kualitas menempatkan Tiongkok sebagai pemimpin; pertumbuhan ASEAN melambat

Ekuitas Tiongkok memulai tahun ini dengan kuat tetapi kemudian berkinerja buruk jika dibandingkan dengan negara-negara di kelompoknya, karena hambatan membayangi penundaan beberapa katalis. Meskipun demikian, DBS Bank terus memantau bank besar milik negara di Tiongkok untuk mendapatkan imbal hasil berkelanjutan dan menarik dari sisi pendapatan sesuai dengan kerangka strategi barbel CIO DBS Bank. Di sisi pertumbuhan, kami terus mendukung sektor asuransi Tiongkok, perusahaan platform teknologi besar, dan saham yang diperdagangkan di daratan Tiongkok.

Lintasan pertumbuhan sebagian besar negara ASEAN-6 (kecuali Thailand) diperkirakan melambat, terutama karena penurunan perdagangan eksternal, yang disebabkan penurunan di sektor komoditas dan elektronik, normalisasi permintaan setelah pembukaan kembali, dan kondisi keuangan lebih ketat. Namun, dengan demografi menguntungkan, pertumbuhan kelas menengah, dan ketersediaan kredit, pertumbuhan konsumsi swasta di ASEAN berpeluang memberikan kejutan positif; eksposur terhadap tema utama dapat membantu meningkatkan ketahanan portofolio di tengah perlambatan ekonomi AS.

Ketiga, Obligasi: Peluang yang muncul dalam obligasi Pasar Negara Berkembang bermutu tinggi. Sweet spot di kredit dengan peringkat A/BBB, segmen berdurasi 3-5 tahun

DBS Bank terus menekankan bias bermutu tinggi untuk pemodal berpendapatan tetap, terutama karena perekonomian berada dalam titik balik. Satu-satunya pengecualian yang dapat dibuat dengan mempertimbangkan spektrum risiko “lebih rendah” adalah kredit Pasar Negara Berkembang – yang secara tradisional dikaitkan dengan risiko lebih tinggi. Namun, sektor itu jelas menjadi sektor berkinerja lebih baik setelah Bank Sentral AS menghentikan siklus kenaikan suku bunganya, yang disebabkan oleh (a) memuncaknya penguatan mata uang dolar setelah Bank Sentral AS menahan kenaikan suku bunga, yang menguntungkan bagi mata uang negara berkembang, dan (b) tingkat suku bunga lebih rendah, yang mendorong peluang mencari imbal hasil di luar negeri. Dalam portofolio terdiversifikasi, beberapa nama negara berkembang yang berkualitas tidak dapat diabaikan.

DBS Bank melihat peluang di obligasi bermutu tinggi negara berkembang di Asia, serta eksportir komoditas di Timur Tengah/Amerika Latin, yang memiliki peringkat Investment Grade, karena mereka dapat memperoleh keuntungan dari harga barang/komoditas, yang lebih tinggi secara struktural. Kendati pasar obligasi mata uang lokal di negara berkembang jarang dilirik, investor obligasi harus tetap memantau pasar obligasi EM yang berdenominasi mata uang lokal untuk meningkatkan potensi keuntungan dimasa mendatang, dengan memperhatikan tingkat suku bunga riil, yang tinggi saat ini, jika dibandingkan dengan Pasar Negara Maju. Sementara kurva imbal hasil tetap terbalik dan permintaan struktural untuk surat berharga pemerintah AS jangka panjang mereda dengan mundurnya bank sentral terbesar, kami tetap berhati-hati dalam hal durasi. Potensi yang optimal tetap ada di kredit berperingkat A/BBB di segmen berdurasi 3-5 tahun.

Keempat, Alternatif: Manfaatkan pasar swasta untuk paparan ke pertumbuhan perusahaan; emas terus menunjukkan tren kenaikan

Dengan pasar swasta semakin menjadi pusat pertumbuhan perusahaan dan penciptaan nilai, minat dan peran serta investor terus meningkat. Terlebih lagi, dengan industri kini menyadari pentingnya merangkul segmen kekayaan pribadi, pasar swasta lebih mudah diakses daripada sebelumnya. Ini waktu tepat bagi pemodal untuk memanfaatkan pasar swasta guna mendapatkan eskposur ke pertumbuhan perusahaan.

Perkembangan pada triwulan terakhir memberikan dampak positif ganda pada emas, membuat harga emas kembali naik; peningkatan volatilitas telah memicu arus masuk jangka pendek-menengah sementara peningkatan risiko pertumbuhan dan inflasi yang bertahan tinggi telah meningkatkan peluang permintaan jangka panjang untuk logam mulia sebagai aset yang nilainya tetap tinggi kendati kondisi tidak stablil. Terlepas dari gejolak harga emas baru-baru ini, masih ada unsur pendorong lebih lanjut untuk emas, yang belum diperhitungkan; di antaranya adalah tantangan di Sektor Real Estat Komersial AS, arus masuk dari ETF dan kontrak berjangka emas, dan peningkatan pembelian bank sentral karena ketegangan geopolitik terus meningkat.

Kelima, Komoditas: Penurunan berlanjut walau lambat dan stabil sejak mencapai puncak pada Juni

Dengan harga komoditas mencapai titik terendah dalam 50 tahun terakhir secara relatif terhadap valuasi ekuitas, fakta terkait siklus berkepanjangan komoditas berikut sangat menarik. Namun, faktor siklus, seperti, rezim suku bunga lebih longgar atau rendah, harus ada terlebih dulu. Sebelum hal tersebut terjadi, kecil kemungkinan kenaikan harga komoditas akan berkelanjutan. Oleh karena itu, tetaplah berhati-hati terkait komoditas dalam waktu dekat; sampai ada perubahan material pada tingkat suku bunga dan peluang pertumbuhan global, komoditas kemungkinan berkinerja buruk jika dibandingkan dengan kelas aset utama lain.

Keenam, Tematik: Kekuatan transformatif AI; Skenario pemenang mendapatkan semuanya, yang memberi ganjaran tidak proporsional pada pionir

Yang dulu tak lebih dari rekaan ilmiah kini menjadi kekuatan nyata, yang membentuk dunia kita. Kekuatan transformatif Kecerdasan Buatan (AI) akan mengubah model bisnis.

Dengan roda revolusi AI terus berputar, dapat dipahami jika pemodal berharap dapat menangkap peluang inovasi berikut untuk meraih keuntungan.

Namun, tantangan utama bukanlah melihat pemenang, yang muncul dari teknologi disruptif; melainkan (a) kelangkaan sarana investasi, yang betul-betul dapat menangkap sisi positif teknologi baru itu, mengingat perusahaan seperti itu mungkin masih dimiliki secara pribadi (atau bahkan belum berbadan hukum), atau (b) kompleksitas dalam mengetahui seberapa besar potensi yang sudah diperhitungkan dalam valuasi yang ada sekarang.

“Meskipun demikian, kami berpendapat ada empat tema utama yang akan muncul sebagai penerima manfaat jangka panjang dari penerapan AI: Perusahaan besar teknologi, pembuat perangkat keras, platform cloud, dan pemain keamanan siber,” ucapnya.

Ringkasan Investasi 3Q23

- Kebijakan Makro

Bank Sentral AS akan mempertahankan suku bunga dengan 1 hingga 2 kenaikan tersisa pada akhir tahun ini. Bank Sentral Eropa masih akan menaikkan suku bunga satu kali lagi, sementara Bank of Japan dalam sikap pengamatan data.

Inflasi melambat namun tetap tinggi karena permintaan jasa kuat. Kami melihat soft landing (penurunan siklus yang menghindari resesi) di Amerika Serikat dan Eropa. Pemulihan di Asia didukung oleh momentum pertumbuhan di Jepang dan prakarsa stimulus di Tiongkok untuk menangkal perlambatan pertumbuhan.

Modal pertumbuhan diuntungkan oleh kenaikan suku bunga. Mempertahankan keyakinan pada perusahaan teknologi besar (Big Tech) mengingat prospek pertumbuhan menarik. Cari peluang khusus di Asia, termasuk Jepang

Menegaskan kembali bias di instrumen kredit bermutu tinggi pada segmen berdurasi 3-5 tahun. Peluang di instrumen kredit berkualitas Pasar Negara Berkembang di tengah puncak imbal hasil dan pelemahan dolar AS.

Indeks Dolar AS (DXY) akan terus berkonsolidasi mengikuti perpanjangan kenaikan memasuki musim panas. Di Asia, dengan inflasi tidak lagi liar, banyak bank sentral menghentikan siklus kenaikan suku bunga karena kekhawatiran terkait pertumbuhan dan lebih memilih stabilitas mata uang daripada penurunan suku bunga.

Ketahanan ekonomi dan memudarnya tekanan pasar mendorong bank sentral di negara maju mempertimbangkan memperpanjang siklus kenaikan. Jika bank sentral tidak melakukan pengetatan secara berlebihan, penangguhan kenaikan suku bunga kemungkinan berlanjut karena Goldilocks (kondisi tepat) masih berlangsung.

Emas terus didukung oleh pembelian bank sentral, yang kuat. Manfaatkan pasar swasta untuk mendapatkan eksposur ke pertumbuhan perusahaan.

Hambatan jangka pendek dari pertumbuhan lebih lambat dari perkiraan di Tiongkok dan suku bunga “lebih tinggi untuk waktu lebih lama” meredam permintaan. AI akan merevolusi industri dan perekonomian. Kami menjajaki penerima manfaat dari tren AI jangka panjang, yaitu Big Tech, produsen perangkat keras, platformcloud, dan pemain keamanan siber. (*)